いままでこのブログでは、主に災害の脅威や災害への備え。

そして、災害が起きた時にどのように対処するかということを記事にしてきました。

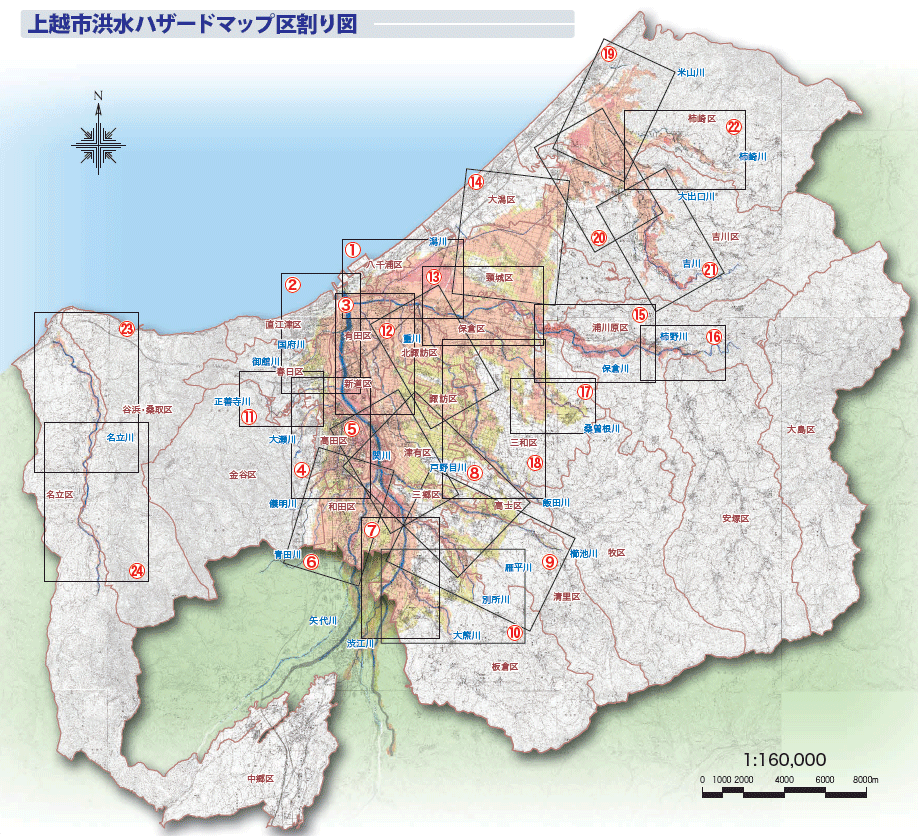

今回の記事は、自分が被災者になってしまった場合、その後に待っている復興の時に必要になる知識について取り上げていきます。

大きな自然災害があろうとも、亡くなる人よりは助かる人のほうが多いのは当然のことです。

命を失うことが無かった人については、災害が通り過ぎ、一通り落ち着いた後に、様々な後始末をする必要があります。

家の物が倒れた、散乱してしまった程度の話であれば片付けをすればいいだけのことですが、地震などの大災害については、家が倒壊してしまったり、火事が起こり全て焼失してしまうということもリスクとしてあるということです。

今回の石川県能登半島沖地震でも、空撮などから凄まじい建物被害がでていることが明らかになっており、災害大国日本では自宅を失うリスクはかなり高いといえます。

今回は天災で自宅が焼失、または地震で被害を受けた時に契約していると一定の保障を受けられる火災保険・地震保険について取り上げていきます。

火災保険の概要

火災保険とは、火事などの突発的な出来事によって私たちの住まいやその中にある貴重な家財が被害を受けた際に、その修復や復旧に要する経済的な負担を軽減するための保険です。

こうした保険は、まさに住宅や家財を保護するための安心の網のような存在であり、火災だけでなく、雷の落下や設備の破裂・爆発による損害も範囲に含まれています。

さらに、各保険商品によっては、風や雪、水害による被害や、盗難のリスクにも対応している場合があり、幅広いリスクから私たちの財産を守る役割を担っています。

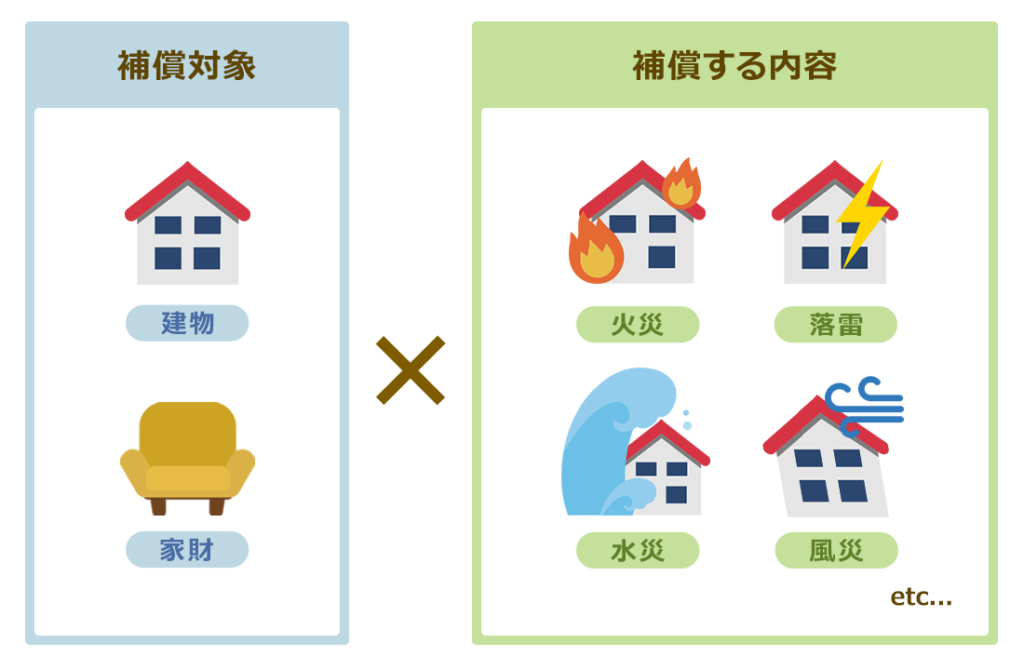

保険の補償範囲について詳しく見ていくと、「建物」と「家財」という2つの主要な対象に分けられます。

個々の家庭や状況に応じて適切なカバーを選ぶことで、もしもの時のダメージを最小限に抑えることができるのです。

つまり、火災保険は私たちの暮らしを支える大切な要素の1つといえるでしょう。

これにより、万が一の事態においても、迅速かつ適切な補償を受けることができるようになります。

火災保険の基礎知識

火災保険には、万が一の事故が起きた際にいかに備えることができるかという重要な役割があります。

例えば、ご自宅が火災に見舞われた時のことを想像してみてください。

その際、もしも「建物」に対する火災保険のみをかけていたならば、炎に包まれ全てが灰と化してしまった時、「建物」の再建にかかる損害分のみが保険金として支払われるのです。

では、その際家の中にあった家具や衣類、生活雑貨等の「家財」はどうなるのでしょうか。

これらは、「建物」の保険ではカバーされません。

従って、「家財」も保険の保護を受けたい場合には、別途「家財」を保険の対象に追加する手続きが必要です。

保険料は、どのようにして算出されるのでしょうか。

これには様々な要因が絡み合い、建物の評価額や立地、建物の構造などに基づいて精算されます。

火災保険の詳細や選び方のポイント、さらには失火した際の責任に関する法律である失火責任法といった情報についても、十分に理解しておくことが重要です。

保険選びに際しては、どのような事故がカバーされるのか、補償内容をしっかりと確認することが肝心です。

最終的には、火災保険を組むにあたって不安や疑問を解消するための基礎知識が整って、自分に適した保険商品を見つけられるように各保険会社のサービスを比較検討するべきでしょう。

対象物件の確認を始め、自宅が火災保険の補償対象となっているかどうか、まずはその点をチェックしましょう。

そしてなお一層の安心を求め、居住専用の持ち家を対象にした保険商品を検討するべきです。

火災保険で補償される主な損害

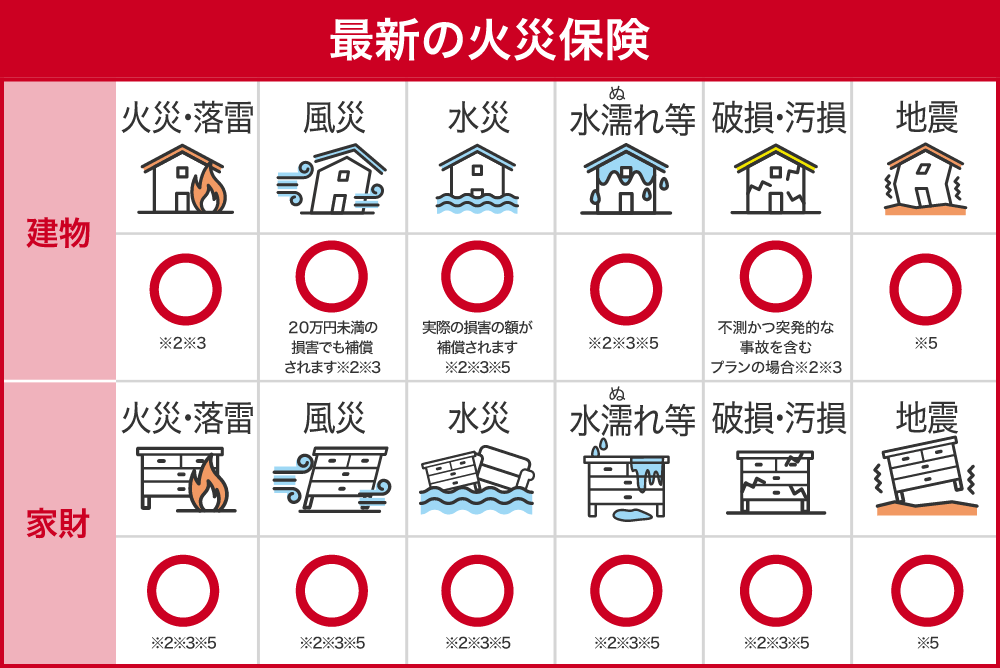

出典:https://www.sompo-japan.jp/fireinsurance/tokuyakukasai/

火災保険は、建物や家財に生じた損害を補償する保険です。

主な損害としては、火災、落雷、破裂・爆発、風災・雹災・雪災、水災、盗難などが挙げられます。

また、損害に付随して発生する費用も補償されます。

消火活動に要した費用や災害時に必要となる臨時費用、焼け跡の後片付けにかかる費用、近所へのお詫びにかかる費用などです。

ただし、保険会社や保険商品によって補償範囲は異なるため、適切な商品を選ぶことが重要です。

建物と家財については別々に加入する必要があります。

部屋を借りる場合には、建物の所有者が建物の保険に加入しますが、家財については入居者自身が加入する必要があります。

保険料は補償範囲によって異なり、広い範囲を補償するほど保険料は高くなりますが、自分に適した保険を選ぶことが大切です。

地震保険の概要

地震保険は、地震や噴火、そしてそれに伴う津波が原因で起こる火事や建物の損傷、埋没、流失といった事態に関する損害を補填するものです。

たとえば、地震によって引き起こされた火災で住居や家具、家電などの家財が焼けてしまったり、建物自体が倒壊してしまったり、津波によって家が押し流されたり、複数の家具が破壊されるような場合に対する補償を具体的に想定しているのです。

地震保険の補償対象物には一定の要件があり、主に居住用の建物やマンションの部屋、そして家財が含まれますが、重要な点として、家財に関してはそれが居住用の建物内に収められている場合に限り補償の対象となるのです。

これは、地震保険に加入するにあたっては、建物と家財の両方について個別の契約が求められるということを意味します。

すなわち、もし保険の対象物が建物だけであった場合は、その建物の中に収められている家財は補償されないということであり、逆に家財だけが対象である場合は、建物自体の損害はカバーされないということなのです。

地震保険においては、その特徴としては、これが「地震保険に関する法律」に基づいた、政府と民間保険会社が共同で運営する公的性格の強い保険制度である点が挙げられます。

地震による損害は膨大な金額になる可能性があり、その発生のタイミングや頻度は予測が難しいため、政府は保険金の支払い責任を分担しています。

これは「再保険」という仕組みです。

また、補償内容や保険料は法律で規定されており、どの保険会社でもその内容に差はないという特徴があります。

地震保険における保険金額の設定には上限があり、これは火災保険の保険金額の50%までであるとされています。

具体的には、保険金額は建物と家財に分けて考えられ、それぞれ火災保険の金額の30%から50%の範囲で設定されます。

ただし、完全な補償を提供するわけではなく、最大で建物は5,000万円、家財は1,000万円までと限定されている点には注意が必要です。

さらに、複数の地震保険に契約している場合でも、これらの限度額は合算後に適用されるというルールがあります。

地震に備えた火災保険と地震保険で安心の再建資金を確保

地震などの自然災害に遭遇し、火災が発生した場合、保有している火災保険に含まれている地震火災費用の保証を受けることにより、保険金の支払いを受けることができる可能性がございます。

これには地震保険が重要な役割を果たします。

何故なら、地震保険は災害後の再建生活を持続可能にするための大切な資金を提供するためのものだからです。

その再建には大規模な費用がかかることが予想されますが、地震保険にご加入いただくことで、それらの負担を減少させ、初期の生活資金を安定的に確保することが可能となります。

例えば、地震で家屋(2000万円相当)と家財(1000万円相当)が全損した場合のシナリオを想定しましょう。

地震保険に加入していない状態では、公的支援金や義援金などを合わせても、受取ることができる合計金額は約400万円程度にとどまることがあります。

しかし、地震保険に加入していた場合、その受け取り額は地震保険金を含めて約1900万円にまで増額することが考えられます。

これは日本損害保険協会のホームページに掲載されている情報に基づく例であり、東日本大震災などで実際に全壊被害を受けた住宅のケースを基にしております。

特に、建物に対して2000万円(地震保険で1000万円)、家財に対して1000万円(地震保険で500万円)の火災保険に加入していた場合、住宅ローンの重圧を大きく軽減することができます。

もし地震によって家が崩壊した場合、地震発生前の家に対する住宅ローンの残高に加えて、新たに建て替える家のための住宅ローンを負担することになりがちですが、地震保険によって得られる保険金を使って、このような二重のローン負担を軽減することが期待できます。

最後に、地震保険の重要性が強調される理由には、保険の普及率、つまりどの程度の家庭が火災保険に地震保険を組み合わせて加入しているかという指標が関わっております。

実際、地震保険の付帯率は年々増加傾向にあり、多くの方々が地震のような不測の事態に備え、しっかりとした補償を受けるために地震保険の重要性を認識しています。

災害に強い安心の生活を送るためにも、事前の準備として火災保険と地震保険の両方にご加入いただくことを強くお勧めいたします。

地震保険に関する基礎知識

日本国内で補償される「地震保険」についての情報には、幅広いポイントが存在します。

私たちの身近な問題であり、地震リスクを鑑みると多くの人々にとって非常に重要なこの保険は、主に住宅や家財を対象とするもので、一般的な損害保険会社から提供されています。

公式な統計を搭載し、専門の機関である損害保険料率算出機構により測定されているデータポイントによると、2023年9月時点の付帯率(加入率)の変遷を把握することができます。

細かく見ていくと、地震保険料は、被保険者が住んでいる建物の特性をもとに計算されます。

例えば、建物の柱の材質や耐火性、立地条件などの審査を経て、リスクに応じた保険料が設定されるわけです。

また、建物本体が免震や耐震といった機能を有している場合は、その技術の進歩を反映して、保険料の割引が適用される仕組みになっておりますが、割引の適用はそれぞれの条件での重複は認められておりません。

さらに、地震保険料控除制度に関しても知っておくべきでしょう。

これは、一年間(1月1日から12月31日まで)に支払った地震保険料に応じて所得控除が受けられる仕組みであり、所得税や住民税から一定額を減税できるというものです。

地震保険料控除の対象となるのは、保険契約者およびその家族が実際に住んでいる住宅と、彼らが所有している家財に対する保険契約であり、控除の上限額は所得税であれば50,000円までの保険料全額、または50,000円を超える場合は一律50,000円の控除が可能であり、住民税では同じく50,000円までの保険料につき1/2、50,000円を超える場合は一律25,000円の控除が適用されます。

最後に、地震保険に関する一般的な内容についても触れておきます。

地震保険とは、具体的に地震や火山の噴火、およびそれらに伴う津波といった自然災害による住宅の損害を補償する保険のことです。

通常の火災保険では、地震による被害をカバーすることができないため、地震リスクに備える上では地震保険が必要不可欠であるとされています。

地震保険の必要性とその加入条件について

地震による損害への備えとして設けられた地震保険は、日本においては非常に重要な防災対策の一環として捉えられています。

この保険制度は「地震保険に関する法律」によって規定されたものであり、個々の民間保険会社と日本国政府が共に協力し、組織して運営しています。

利用者がどの保険会社を選んでも、同じ補償内容を同じ保険料のコストで提供されますので、選択による不公平が生じることはありません。

ただし、ご注意いただきたいのは、地震保険は単独では契約できない特殊な性質を持っているという点です。

必ず火災保険をベースにしてそこに追加形式で組み合わせる必要がありますが、既に火災保険の契約をお持ちの方は途中からでも地震保険をプラスすることが可能です。

火災保険と地震保険の違いについてですが、地震そのものやそれによって生じた火災、建物の倒壊などに関しては、通常の火災保険では補償範囲外とされています。

これらのリスクに対応するにはやはり地震保険が必要であり、万が一の災害時において、被害を受けた方々が生活を再建するための経済的援助となるのです。

地震によるダメージから復旧するためには、まとまった資金が求められることが一般的です。

地震保険を活用すれば、そういった場合でも安心して必要な支出を賄うことができるというわけです。

まとめ

災害の多い国に住む私たちにとって、家財や住まいを守るためにはしっかりとした保険を選ぶことが重要です。

火災保険はその名の通り、火が原因で生じた損害をカバーする保険であり、落雷や爆発による被害も対象となります。

さらに破裂や風災、雹(ひょう)災、雪災による損害にも対応しており、水災や盗難といった事故も補償範囲内です。

一方で重要な点は、従来の火災保険だけでは、地震による被害はカバーされないということです。

このため、地震保険が特に必要とされており、これは火災保険に地震上乗せ特約を組み合わせることで、地震による全半損時の補償を強化するものです。

類焼損害や失火見舞費用の補償特約、個人賠償責任補償特約まで幅広い補償を提供しています。

保険料の算出方法には、建物や家財の価値を考慮し、加えて失火責任法の規定に基づきます。

保険を選ぶ際のポイントとしては、自己のライフスタイルに合った補償内容を選ぶこと、他保険会社との違いを認識すること、モデルプランを参考に見積りや申し込みを進めることなどが挙げられます。

火災保険に関する専門知識を持つプロが、災害被害の事例や保険の必要性について解説するコラムやリサーチレポートも参考になります。

たとえば、自然災害による損害が増える中、必要とされる補償内容の詳細については、水道管修理費用や損害防止費用など、細かく把握することが望ましいでしょう。

契約手続きの際には、保険始期日を決定し、必要となる書類を準備することが大切です。

最適な保険選びで、安心な毎日を送りましょう。